1. Tổng quan về Tokenomics

Định nghĩa đơn giản và vai trò trong dự án crypto

Tokenomics là sự kết hợp giữa “token” và “economics” – đề cập đến toàn bộ hệ thống kinh tế của một cryptocurrency. Nó bao gồm tất cả các khía cạnh liên quan đến cách thức một token được tạo ra, phân phối, quản lý và tạo giá trị trong hệ sinh thái của dự án.

Nói một cách đơn giản, tokenomics giống như “bản thiết kế kinh tế” của một dự án crypto, xác định:

- Cách token được phát hành và phân phối

- Tổng cung và tốc độ phát hành mới

- Các tiện ích và chức năng của token

- Cơ chế khuyến khích người dùng và nhà đầu tư

- Cách token tạo ra và duy trì giá trị

Trong một dự án crypto, tokenomics đóng vai trò then chốt ở những khía cạnh sau:

-

Cơ chế tài chính: Token thường là phương tiện chính để dự án huy động vốn và duy trì hoạt động.

-

Hệ thống khuyến khích: Tokenomics thiết lập cách thức khuyến khích người dùng tham gia vào hệ sinh thái thông qua các phần thưởng, staking, hoặc governance.

-

Quản trị: Nhiều dự án sử dụng token làm công cụ quản trị, cho phép người nắm giữ tham gia vào các quyết định phát triển.

-

Tiện ích: Token cung cấp quyền truy cập vào các dịch vụ, sản phẩm hoặc chức năng của dự án.

-

Tạo giá trị: Một tokenomics tốt sẽ thiết lập cơ chế tạo giá trị bền vững cho token theo thời gian.

Tại sao Tokenomics quyết định thành công dài hạn

Tokenomics đóng vai trò quyết định đến sự thành công dài hạn của dự án crypto vì những lý do sau:

-

Tính bền vững kinh tế: Một tokenomics được thiết kế tốt tạo ra mô hình kinh tế có thể tự duy trì, trong đó giá trị được tạo ra và phân phối một cách hợp lý. Ngược lại, tokenomics yếu kém thường dẫn đến lạm phát token, mất cân bằng cung-cầu, và sụp đổ giá trị.

-

Cân bằng lợi ích: Tokenomics hiệu quả cân bằng lợi ích giữa các bên liên quan – người sáng lập, nhà đầu tư, người dùng và cộng đồng. Sự cân bằng này đảm bảo tất cả các bên đều có động lực để hỗ trợ sự phát triển của dự án.

-

Khả năng chống lại thị trường gấu: Dự án với tokenomics vững chắc có khả năng tồn tại qua các chu kỳ thị trường tiêu cực, nhờ vào các cơ chế tạo giá trị thực và khuyến khích nắm giữ dài hạn.

-

Thu hút và giữ chân người dùng: Tokenomics tạo ra lý do thuyết phục để người dùng tham gia và ở lại với hệ sinh thái. Điều này đặc biệt quan trọng trong thị trường crypto cạnh tranh cao.

-

Tạo dựng niềm tin: Một tokenomics minh bạch, công bằng và được thiết kế tốt là dấu hiệu của đội ngũ phát triển nghiêm túc, có tầm nhìn dài hạn, từ đó tạo niềm tin với cộng đồng và nhà đầu tư.

-

Tránh các mô hình Ponzi: Tokenomics kém thường dựa vào việc thu hút người dùng mới liên tục để duy trì giá trị token (mô hình Ponzi). Ngược lại, tokenomics tốt tạo ra giá trị nội tại không phụ thuộc vào dòng tiền mới liên tục.

-

Khả năng thích ứng: Tokenomics hiệu quả thường có cơ chế quản trị cho phép điều chỉnh theo thời gian, giúp dự án thích ứng với điều kiện thị trường thay đổi và nhu cầu người dùng mới.

2. Các yếu tố cốt lõi của Tokenomics

Tổng cung và phân phối token

Tổng cung token là số lượng token tối đa sẽ tồn tại trong suốt vòng đời của dự án. Đây là yếu tố quan trọng ảnh hưởng trực tiếp đến giá trị token theo thời gian:

- Tổng cung hữu hạn: Như Bitcoin (21 triệu) tạo tính khan hiếm, thường hỗ trợ giá trị dài hạn.

- Tổng cung vô hạn: Cho phép phát hành liên tục nhưng cần có cơ chế kiểm soát lạm phát.

- Tổng cung động: Thay đổi theo thời gian dựa trên các tham số của giao thức.

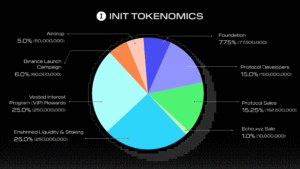

Phân phối token xác định cách token được chia cho các bên liên quan:

- Đội ngũ phát triển và cố vấn: Thường chiếm 15-20% tổng cung.

- Nhà đầu tư ban đầu: Khoảng 15-30% cho các nhà đầu tư giai đoạn đầu.

- Quỹ dự trữ hệ sinh thái: 20-40% để phát triển hệ sinh thái và marketing.

- Bán công khai: 10-30% qua ICO, IDO, IEO.

- Khai thác/Staking/Farming: Phần còn lại phân phối qua các cơ chế này.

Phân phối công bằng và minh bạch giúp tránh tập trung token vào nhóm nhỏ, tạo niềm tin cho cộng đồng và nhà đầu tư.

Cơ chế phát hành và đốt token

Cơ chế phát hành xác định tốc độ và điều kiện tạo ra token mới:

- Phát hành theo khối: Token mới được tạo khi có khối mới (Bitcoin, Ethereum trước đây).

- Phát hành theo lãi suất: Token mới được phát hành dựa trên tỷ lệ cố định hoặc động.

- Phát hành theo sự kiện: Token mới được tạo khi đạt các mốc phát triển hoặc điều kiện cụ thể.

Cơ chế đốt token làm giảm lượng token lưu thông, tạo áp lực tăng giá:

- Đốt theo giao dịch: Một phần phí giao dịch được đốt (Ethereum với EIP-1559).

- Đốt định kỳ: Dự án mua lại và đốt token theo lịch trình.

- Đốt theo hiệu suất: Đốt dựa trên doanh thu hoặc lợi nhuận của dự án.

Sự cân bằng giữa phát hành và đốt token tạo nên mô hình cung-cầu bền vững cho dự án.

Lịch trình mở khóa (Vesting schedule)

Lịch trình mở khóa là kế hoạch giải phóng token từng đợt cho đội ngũ phát triển, cố vấn và nhà đầu tư ban đầu:

- Thời gian khóa ban đầu (Cliff): Thời gian tối thiểu trước khi bất kỳ token nào được mở khóa (thường 6-12 tháng).

- Thời gian mở khóa dần (Vesting): Thời gian token được giải phóng dần dần (thường 2-4 năm).

- Tần suất mở khóa: Token có thể được mở khóa hàng tháng, hàng quý hoặc theo các mốc thời gian cụ thể.

Lịch trình mở khóa hợp lý mang lại nhiều lợi ích:

- Ngăn chặn việc bán tháo token gây sụp đổ giá.

- Đảm bảo đội ngũ phát triển có động lực làm việc lâu dài.

- Tạo niềm tin cho nhà đầu tư về cam kết của đội ngũ sáng lập.

- Giảm biến động giá trong giai đoạn đầu của dự án.

3. Cách đánh giá Tokenomics hiệu quả

Các chỉ số quan trọng

1. Phân phối và cấu trúc sở hữu token

Tỷ lệ phân phối ban đầu:

- Đội ngũ phát triển & cố vấn: Lý tưởng là 15-25% tổng cung

- Nhà đầu tư ban đầu: Không nên vượt quá 30% tổng cung

- Bán công khai: Tối thiểu 10-15% để đảm bảo phân phối rộng rãi

- Quỹ cộng đồng/hệ sinh thái: 20-40% để phát triển bền vững

Chỉ số tập trung:

- Top 10 ví: Nếu nắm giữ >50% lưu thông là dấu hiệu tập trung cao

- Hệ số Gini: Đo lường mức độ bất bình đẳng trong phân phối token

- Số lượng địa chỉ nắm giữ: Càng nhiều càng tốt, cho thấy phân phối rộng

2. Tính kinh tế và mô hình cung-cầu

Chỉ số cung:

- Tổng cung tối đa: Số lượng token tối đa sẽ tồn tại

- Lưu thông hiện tại: Số token đang giao dịch trên thị trường

- Tỷ lệ lưu thông/tổng cung: Càng thấp càng nhiều token chưa vào thị trường

- Tốc độ giải phóng token: Tỷ lệ token mới vào lưu thông hàng tháng/quý

Chỉ số cầu:

- Số lượng giao dịch hàng ngày: Đo lường mức độ sử dụng token

- Tỷ lệ nắm giữ dài hạn: % token không di chuyển trong 30/90/365 ngày

- Tốc độ lưu thông: Tần suất token thay đổi ví trong một khoảng thời gian

3. Cơ chế giá trị và tiện ích

Chỉ số giá trị nội tại:

- Doanh thu giao thức: Doanh thu thực tế mà dự án tạo ra

- P/S Ratio (Price-to-Sales): Tỷ lệ vốn hóa/doanh thu hàng năm

- P/E Ratio (Price-to-Earnings): Tỷ lệ vốn hóa/lợi nhuận (nếu có)

Chỉ số tiện ích:

- Người dùng hoạt động hàng ngày/tháng (DAU/MAU)

- Tỷ lệ giữ chân người dùng: % người dùng quay lại sau 30/60/90 ngày

- Tổng giá trị khóa (TVL): Đối với dự án DeFi

- Tỷ lệ TVL/Vốn hóa: Chỉ số hiệu quả sử dụng vốn (lý tưởng <1)

4. Tính bền vững dài hạn

Chỉ số lạm phát/giảm phát:

- Tỷ lệ lạm phát hàng năm: % token mới được tạo ra mỗi năm

- Tỷ lệ đốt token: % token bị loại bỏ khỏi lưu thông

- Tỷ lệ lạm phát ròng: Lạm phát – Đốt token

Chỉ số quản trị:

- Tỷ lệ tham gia biểu quyết: % token tham gia vào các quyết định quản trị

- Phân bố quyền biểu quyết: Mức độ tập trung quyền quản trị

- Tần suất và chất lượng đề xuất: Đánh giá hoạt động của DAO

Red flags cần tránh

1. Phân phối token bất hợp lý

Tập trung quá mức:

- Đội ngũ sáng lập/nhà đầu tư nắm giữ >50% tổng cung

- Top 10 ví nắm giữ >70% token lưu thông

- Quá ít địa chỉ nắm giữ so với vốn hóa dự án

Thiếu minh bạch:

- Không công bố đầy đủ chi tiết phân phối token

- Ví của đội ngũ/nhà đầu tư không được xác định rõ ràng

- Thay đổi kế hoạch phân phối không có thông báo

2. Lịch trình mở khóa bất hợp lý

Mở khóa đột ngột:

- Lượng lớn token được mở khóa trong thời gian ngắn (>10% tổng cung)

- Không có thời gian khóa ban đầu (cliff) cho đội ngũ sáng lập

- Thời gian vesting quá ngắn (<1 năm) cho nhà đầu tư ban đầu

Thiếu rõ ràng:

- Không công bố lịch trình mở khóa chi tiết

- Lịch trình mở khóa thay đổi thường xuyên

- Không có công cụ theo dõi mở khóa token

3. Mô hình kinh tế không bền vững

Lạm phát quá cao:

- Tỷ lệ lạm phát hàng năm >50% mà không có cơ chế đốt hiệu quả

- Phần thưởng không bền vững (APY >100% kéo dài)

- Không có kế hoạch giảm lạm phát theo thời gian

Thiếu cơ chế tạo cầu:

- Không có tiện ích rõ ràng cho token

- Thiếu cơ chế “sink” để tạo nhu cầu liên tục

- Phụ thuộc hoàn toàn vào người dùng mới (mô hình Ponzi)

4. Dấu hiệu thao túng và rủi ro

Hành vi đáng ngờ:

- Giao dịch khối lượng lớn từ ví đội ngũ/nhà đầu tư

- Thanh khoản cực kỳ thấp so với vốn hóa

- Tạo thanh khoản giả với giao dịch wash trading

Thiết kế có vấn đề:

- Khả năng tạo token không giới hạn (mint function không an toàn)

- Chức năng đặc biệt chỉ dành cho ví quản trị (admin functions)

- Khả năng tạm dừng giao dịch hoặc chuyển token từ xa

Công cụ phân tích cơ bản

1. Công cụ phân tích on-chain

Trình khám phá blockchain:

- Etherscan/BscScan/PolygonScan: Xem giao dịch, phân phối token, mã hợp đồng

- Dune Analytics: Tạo dashboard phân tích dữ liệu on-chain

- Nansen/Glassnode: Phân tích dòng tiền và hành vi địa chỉ

Công cụ theo dõi token:

- Token Terminal: Phân tích doanh thu và lợi nhuận của giao thức

- DefiLlama: Theo dõi TVL và các chỉ số DeFi

- TokenUnlocks: Theo dõi lịch trình mở khóa token

2. Phân tích tài liệu dự án

Tài liệu cần xem xét:

- Whitepaper: Chi tiết kỹ thuật và kinh tế của dự án

- Tokenomics paper: Mô tả cụ thể về mô hình kinh tế token

- Báo cáo kiểm toán: Đánh giá bảo mật của hợp đồng thông minh

- Tài liệu quản trị: Cách thức hoạt động của DAO và quyền biểu quyết

Điểm cần chú ý:

- Tính nhất quán giữa các tài liệu

- Mức độ chi tiết và minh bạch

- Kế hoạch dài hạn và lộ trình phát triển

3. Công cụ phân tích thị trường

Nền tảng phân tích giá:

- CoinGecko/CoinMarketCap: Dữ liệu giá, khối lượng, vốn hóa

- TradingView: Phân tích kỹ thuật và biểu đồ

- CryptoQuant/Glassnode: Chỉ số on-chain và thị trường

Công cụ đánh giá thanh khoản:

- DEX Screener: Phân tích thanh khoản trên DEX

- CoinMetrics: Chỉ số thanh khoản và hoạt động mạng

- DefiLlama: Phân tích thanh khoản trên các giao thức DeFi

4. Khung đánh giá toàn diện

Phương pháp đánh giá:

Phân tích định lượng:

- Tính toán các chỉ số cụ thể (phân phối, lạm phát, tiện ích)

- So sánh với dự án tương tự trong cùng lĩnh vực

- Đánh giá xu hướng các chỉ số theo thời gian

Phân tích định tính:

- Đánh giá chất lượng đội ngũ và cố vấn

- Xem xét tính cách tân và tính khả thi của mô hình

- Đánh giá sự tương tác của cộng đồng và sự phát triển của hệ sinh thái

Bảng điểm tokenomics:

- Phân phối token (0-20 điểm)

- Tiện ích và tạo giá trị (0-25 điểm)

- Cơ chế cung-cầu (0-20 điểm)

- Quản trị và minh bạch (0-15 điểm)

- Tính bền vững dài hạn (0-20 điểm)

4. Hướng dẫn thực tế cho nhà đầu tư

Checklist đánh giá nhanh trước khi đầu tư

1. Phân tích cơ bản về tokenomics

| Tiêu chí | Điểm kiểm tra | Đánh giá |

|---|---|---|

| Tổng cung token | ✓ Có giới hạn cố định

✓ Số lượng hợp lý với quy mô dự án ✓ Công bố rõ ràng |

Tốt: Giới hạn rõ ràng, phù hợp với mục đích

Cảnh báo: Không giới hạn hoặc quá lớn |

| Phân phối ban đầu | ✓ Tỷ lệ đội ngũ & nhà đầu tư

✓ Phần dành cho cộng đồng ✓ Tỷ lệ bán công khai |

Tốt: Đội ngũ <25%, cộng đồng >30%

Cảnh báo: Đội ngũ/nhà đầu tư >50% |

| Lịch trình mở khóa | ✓ Thời gian khóa ban đầu

✓ Tốc độ mở khóa ✓ Minh bạch lịch trình |

Tốt: Vesting >2 năm, mở khóa từ từ

Cảnh báo: Không có cliff, mở khóa đột ngột |

| Lạm phát/Giảm phát | ✓ Tỷ lệ lạm phát hàng năm

✓ Cơ chế đốt token ✓ Lạm phát ròng |

Tốt: Lạm phát <20%/năm hoặc có đốt

Cảnh báo: Lạm phát >50% không có đốt |

2. Đánh giá tiện ích và nhu cầu token

| Tiêu chí | Điểm kiểm tra | Đánh giá |

|---|---|---|

| Tiện ích token | ✓ Vai trò trong hệ sinh thái

✓ Đa dạng use cases ✓ Tính thiết yếu |

Tốt: Nhiều tiện ích thiết yếu

Cảnh báo: Chỉ để đầu cơ, không có tiện ích thực |

| Cơ chế tạo cầu | ✓ Staking/Locking

✓ Giảm phí/Đặc quyền ✓ Chia sẻ doanh thu |

Tốt: Nhiều cơ chế tạo cầu liên tục

Cảnh báo: Không có lý do để nắm giữ dài hạn |

| Khả năng mở rộng | ✓ Lộ trình phát triển tiện ích

✓ Tích hợp với các dự án khác ✓ Khả năng mở rộng hệ sinh thái |

Tốt: Lộ trình rõ ràng, nhiều tích hợp

Cảnh báo: Không có kế hoạch mở rộng |

3. Kiểm tra tính minh bạch và quản trị

| Tiêu chí | Điểm kiểm tra | Đánh giá |

|---|---|---|

| Minh bạch thông tin | ✓ Whitepaper chi tiết

✓ Tokenomics công khai ✓ Cập nhật thường xuyên |

Tốt: Thông tin đầy đủ, dễ tiếp cận

Cảnh báo: Thông tin mơ hồ, thiếu chi tiết |

| Cơ chế quản trị | ✓ Mô hình DAO

✓ Quy trình biểu quyết ✓ Phân quyền thực tế |

Tốt: DAO hoạt động, nhiều đề xuất

Cảnh báo: Tập trung quyền lực, ít tương tác |

| Kiểm toán bảo mật | ✓ Báo cáo kiểm toán

✓ Đơn vị kiểm toán uy tín ✓ Xử lý các lỗ hổng |

Tốt: Nhiều kiểm toán, không có lỗi lớn

Cảnh báo: Không kiểm toán hoặc nhiều lỗi |

4. Đánh giá thị trường và thanh khoản

| Tiêu chí | Điểm kiểm tra | Đánh giá |

|---|---|---|

| Thanh khoản | ✓ Khối lượng giao dịch 24h

✓ Số sàn giao dịch ✓ Độ sâu của sổ lệnh |

Tốt: Khối lượng >1% vốn hóa, nhiều sàn

Cảnh báo: Thanh khoản thấp, ít sàn |

| Phân phối thực tế | ✓ Số lượng địa chỉ nắm giữ

✓ Tỷ lệ nắm giữ của top wallets ✓ Phân bố địa lý |

Tốt: >1000 địa chỉ, top 10 <50%

Cảnh báo: <100 địa chỉ, top 10 >70% |

| Biến động giá | ✓ Biến động lịch sử

✓ Tương quan với thị trường ✓ Phản ứng với tin tức |

Tốt: Biến động hợp lý, tương quan tốt

Cảnh báo: Biến động cực đoan, thao túng |

Câu hỏi quan trọng cần trả lời

1. Về giá trị nội tại và tiện ích

Token này giải quyết vấn đề gì?

- Vai trò cụ thể trong hệ sinh thái là gì?

- Có thể thay thế token này bằng ETH/BTC không?

- Giá trị độc đáo so với các đối thủ cạnh tranh?

Tại sao token này sẽ có giá trị trong dài hạn?

- Có cơ chế chia sẻ doanh thu/lợi nhuận không?

- Token có tích lũy giá trị theo thời gian không?

- Mối quan hệ giữa tăng trưởng dự án và giá trị token?

Nếu dự án thành công, token có nhất thiết phải tăng giá không?

- Mối liên hệ giữa thành công của sản phẩm và giá token?

- Có tình huống dự án thành công nhưng token thất bại?

- Cơ chế nào đảm bảo giá trị token phản ánh thành công của dự án?

2. Về phân phối và cấu trúc sở hữu

Ai đang nắm giữ token và với tỷ lệ bao nhiêu?

- Phân bổ chính xác giữa đội ngũ, nhà đầu tư, cộng đồng?

- Các ví lớn (whales) là ai và nắm giữ bao nhiêu?

- Có cơ chế khóa token cho đội ngũ và nhà đầu tư không?

Lịch trình mở khóa token trong tương lai như thế nào?

- Thời điểm và khối lượng của các đợt mở khóa lớn?

- Có áp lực bán tiềm ẩn từ nhà đầu tư ban đầu không?

- Đội ngũ có lịch sử bán token như thế nào?

Token được phân phối công bằng và rộng rãi không?

- Tỷ lệ token được phân phối qua IDO/IEO/ICO?

- Có airdrop hoặc phân phối dựa trên đóng góp không?

- Cấu trúc sở hữu có thay đổi theo thời gian không?

3. Về tính bền vững của mô hình kinh tế

Nguồn cung token mới đến từ đâu và với tốc độ nào?

- Tỷ lệ lạm phát hàng năm là bao nhiêu?

- Các yếu tố ảnh hưởng đến tốc độ phát hành?

- Có kế hoạch điều chỉnh lạm phát theo thời gian không?

Có cơ chế nào để giảm lượng token lưu thông không?

- Chi tiết về cơ chế đốt token?

- Hiệu quả của các cơ chế này trong quá khứ?

- Tỷ lệ lạm phát ròng sau khi tính đến đốt token?

Mô hình kinh tế có tự duy trì được không?

- Dự án có phụ thuộc vào nguồn vốn bên ngoài không?

- Có dòng doanh thu thực tế nào không?

- Các chi phí hoạt động được tài trợ như thế nào?

4. Về quản trị và khả năng thích ứng

Ai thực sự kiểm soát sự phát triển của token?

- Mức độ phân quyền trong quyết định quan trọng?

- Vai trò của người nắm giữ token trong quản trị?

- Có multisig wallet hoặc timelock cho các thay đổi không?

Tokenomics có thể thay đổi trong tương lai không?

- Quy trình để thay đổi các tham số tokenomics?

- Lịch sử các thay đổi trong quá khứ?

- Những thay đổi nào đang được đề xuất?

Dự án có khả năng thích ứng với điều kiện thị trường thay đổi không?

- Phản ứng với các cuộc khủng hoảng trước đây?

- Khả năng điều chỉnh mô hình kinh tế token?

- Tính linh hoạt của lộ trình phát triển?

5. Về rủi ro và kịch bản xấu nhất

Rủi ro lớn nhất đối với tokenomics của dự án là gì?

- Điểm yếu trong thiết kế kinh tế token?

- Các kịch bản có thể dẫn đến sụp đổ giá trị?

- Phụ thuộc vào yếu tố bên ngoài nào?

Có dấu hiệu của mô hình Ponzi hoặc không bền vững không?

- Phụ thuộc vào dòng người dùng/nhà đầu tư mới?

- APY/lợi nhuận được đảm bảo từ nguồn nào?

- Tính bền vững của phần thưởng và ưu đãi?

Đội ngũ có kế hoạch dự phòng cho các tình huống thị trường xấu không?

- Chiến lược trong thị trường giá xuống?

- Dự trữ ngân quỹ cho giai đoạn khó khăn?

- Khả năng tồn tại nếu giá token giảm >90%?

Khung đánh giá tổng thể cho nhà đầu tư

Bước 1: Thu thập thông tin cơ bản

- Đọc whitepaper, tokenomics paper và tài liệu kỹ thuật

- Kiểm tra mã nguồn (nếu mã nguồn mở) và báo cáo kiểm toán

- Theo dõi các kênh chính thức và thảo luận cộng đồng

Bước 2: Phân tích định lượng

- Áp dụng checklist đánh giá nhanh

- Tính toán các chỉ số quan trọng (lạm phát, phân phối, etc.)

- So sánh với các dự án tương tự trong cùng lĩnh vực

Bước 3: Đặt câu hỏi sâu

- Liên hệ với đội ngũ để làm rõ các câu hỏi quan trọng

- Tham khảo ý kiến cộng đồng và chuyên gia

- Tìm kiếm thông tin từ nhiều nguồn khác nhau

Bước 4: Đánh giá rủi ro-lợi nhuận

- Xác định kịch bản tốt nhất, xấu nhất và khả năng xảy ra

- Đánh giá tiềm năng tăng trưởng so với rủi ro

- Xác định thời điểm đầu tư và chiến lược thoát

Bước 5: Theo dõi liên tục

- Thiết lập các chỉ số theo dõi định kỳ

- Cập nhật đánh giá sau các sự kiện quan trọng

- Điều chỉnh chiến lược dựa trên thay đổi của tokenomics

Đầu tư dựa trên tokenomics đòi hỏi sự cân nhắc kỹ lưỡng giữa nhiều yếu tố. Không có mô hình tokenomics hoàn hảo, nhưng một tokenomics tốt phải tạo ra sự cân bằng giữa lợi ích của tất cả các bên liên quan, khuyến khích sử dụng và phát triển dài hạn, đồng thời có khả năng thích ứng với điều kiện thị trường thay đổi. Nhà đầu tư thông minh luôn đánh giá tokenomics như một phần không thể thiếu trong quy trình thẩm định tổng thể.